Undvik fällan att ta fel sorts finansiering – 6 saker som utmärker schysstare alternativ

Så hur hittar man rätt bland alternativen? Vi reder ut de största skillnaderna mellan dåligt anpassade finansieringsalternativ och en skara schysstare, mer flexibla erbjudanden.

Här får ni 6 tips för att hitta en finansieringspartner som:

- känner till behoven hos mindre företag

- anpassar sina villkor och sin kundservice efter ert företag

- är en schysst partner istället för en oförstående motpart

Det är inte lätt att vara företagare på jakt efter finansiering. Ett typiskt företag som vill säkra en kreditlina eller ett lån för att utveckla verksamheten måste ofta uthärda en krånglig och tidskrävande process.

Banker och finansbolag kan ta veckor på sig att göra en kreditbedömning – inklusive personliga möten – bara för att landa i ett nekande besked. Även om ansökan godkänns, tillkommer ofta villkor som är diffusa eller bara onödigt dyra.

Faktum är att branschen för företagsfinansiering har utvecklats långsamt. Och det är inte att undra på att entreprenörer förknippar finansiering med krångel och stress. Omkring 60 procent av små och medelstora företag menar faktiskt att bristen på finansiering utgör ett stort hinder för deras tillväxt, enligt Företagarna.

Idag håller spelplanen på att ritas om. Branschens och teknikens utveckling har gjort det smidigare att säkra rörelsekapital från både nya och etablerade aktörer. Det ger företagare fler alternativ att välja bland när de söker kapital.

Att hitta rätt finansieringspartner

Men även om tillkomsten av nya (ofta digitala) aktörer är positiv för det mesta, så innebär det att en del av dessa aktörer inte tänker på ert företags bästa. Dessutom är konkurrensen på marknaden tuff, vilket pressar vissa finansbolag att dölja en del av sina kostnader och avgifter.

Att välja rätt finansieringspartner är extremt viktigt. I den här guiden listar vi nyckelfaktorer som utmärker en schysst och modern sådan. Se till att utvärdera era alternativ mot dessa faktorer för att öka chanserna att landa i en lösning som verkligen passar ert företag, och kanske även överträffar era förväntningar.

Vi på Capcito tror på kraften att sätta saker i större sammanhang, så låt oss först ta ett steg tillbaka och identifiera de problem som kännetecknat finansieringsbranschen hittills – och som gör den tidvis oschysst gentemot företagare.

Varför behöver företag finansiering?

Vår övertygelse är att företagsfinansiering är en helt grundläggande byggsten i samhällsekonomin. Vi upplever varje dag på nära håll den positiva effekt som rätt sorts finansiering – beviljad till rätt företag och vid rätt tidpunkt – kan ha.

Ett noga avvägt tillskott i kassan kan öppna upp nya anställnings- och expansionsmöjligheter. Det ger företag utrymmet de behöver för att förverkliga drömmar. Det gör att entreprenörer kan få nödvändig framförhållning.

Och när ett företag mår bra, kommer det att öka efterfrågan i flera andra vilket får positiva effekter att spridas som ringar på vattnet i ekonomin.

“Med teknikens framfart har det öppnats upp helt nya möjligheter att erbjuda företagarvänlig finansiering. Det här gör processen att ansöka, erhålla och hantera finansiering mycket enklare.”

Sanningen är att en stor andel företag dras med kroniska likviditetsproblem – trots en sund verksamhet i grunden. Ett typiskt problem är det glapp som uppstår mellan inköp/kostnader och försäljning av varor eller tjänster. Även sena betalningar, fluktuerande efterfrågan och kostnader kring expansion kan lätt rubba likviditeten.

För att inte tala om den personliga stress som företagare upplever när de inte har kontroll över sitt eget öde (och kassaflöde).

Trots att deras bidrag till samhället och ekonomin är enormt stor – SME-företag står för omkring 40 procent av Sveriges BNP och majoriteten av skatteintäkter i två tredjedelar av Sveriges kommuner – har dessa företag svårast att få tillgång till finansiering. De har helt enkelt bortprioriterats av den traditionella finansieringsbranschen.

Notera att finansiering och likviditet är sammanlänkade. Likviditet – förmågan att sköta betalningar på kort och medellång sikt – är syret ett företag behöver för att växa och anställa samt klara av den dagliga verksamheten utan större hinder.

Och i många fall är det mycket billigare att säkra finansiering med schysst ränta, än att försöka lösa likviditetsproblem helt på egen hand. Det skapar förutsättningar för tillväxt.

“Utan tillgång till finansiering, kan det vara svårt att utvecklas som företag och ha en sund likviditet. Det kan tvinga företagare att skruva ner på tillväxtplaner, acceptera osäkerhet i alla dess former, eller skrapa ihop lån från den närmaste kretsen. I värsta fall kan likviditetsbrist orsaka konkurs,” säger Jesper Engman, Capcitos kreditchef.

Mindre företag har sämre förutsättningar att säkra rättvis finansiering

Så hur gör man som företagare för att säkra sin finansiering? Det finns inget enkelt svar på det. Oddsen har länge inte på företagarens deras sida när de har sökt om lån eller kredit. Det har krävt att de vänder på alla stenar.

“Det är vanligt att företagare behöver utveckla en långvarig relation med sin lokala bank för att få en checkkredit eller ett lån. Medan det inte är en dålig sak i sig, utgör det ett stort hinder inte minst för nystartade företag som har ambitiösa planer,” säger Engman.

En del inom branschen menar att många småföretagare är för omogna för att söka finansiering, att alltför många ser det som en nödlösning. De pekar på andelen kreditförluster bland aktörer som beviljar lån mer frikostigt än till exempel banker.

“Att överföra pengar och beställa en utlandsresa eller en matkasse kan idag göras med några klick; varför skulle inte företagsfinansiering kunna fungera lika smidigt?”

Och visst är det sant att finansiering aldrig är en lösning i sig, utan skapar i bästa fall förutsättningar för att få livskraftiga bolag att växa och tackla tillfälliga svackor. Men det betyder inte att hela finansieringsbranschen borde blunda för denna enorma målgrupp, utan istället fokusera på att utveckla sitt erbjudande så att fler företagare kan lyckas.

För de flesta företag kan inte vänta i åratal på att kvalificera sig för finansiering.

“Företagare idag måste anpassa sig till snabbt föränderliga omständigheter. Plötsligt kan det uppstå en unik affärsmöjlighet som kan ta försäljningen till en ny nivå, och då kan ett tillskott i kassan göra enorm skillnad,” säger Jesper Engman. “Nya investeringar i till exempel digitalisering är en annan faktor som kan förutsätta finansiering.”

Här är några typiska problem som företagare möter på marknaden:

Ansökan och besked

- Fysiska möten och långa handläggningstider - kan dröja veckor att få besked

- Säkerhet: banken kräver en företagsinteckning från företag för lån och checkkredit, vilket lägger till ett lager av krånglig administration

- Kreditbedömning baseras på gamla bokslut - minskar chanserna att beviljas lån på rättvisa villkor

Under finansieringen

- Dolda kostnader och bindningstider - ökar totalkostnaden för lånet, och orsakar tråkiga överraskningar

- Tidskrävande - limiten måste omförhandlas när förutsättningarna förändras

- Oflexibelt - krediten kostar även när den inte används; kostar att förändra den ursprungliga låneperioden för ett lån

En bättre, mer digital framtid för finansiering

Det är här schysstare finansiering kommer in i bilden. I takt med allt snabbare utveckling inom finansiell teknologi har helt nya möjligheter öppnats upp för att erbjuda företagarvänlig finansiering; en som gör processen att ansöka, erhålla och hantera rörelsekapital mycket enklare.

Som det borde vara, helt enkelt. Att överföra pengar och beställa en utlandsresa eller en matkasse kan idag göras med några klick; varför skulle inte företagsfinansiering kunna fungera lika smidigt?

En ny generation av företag har vänt upp och ner på gamla arbetssätt och antaganden, övertygade om att tillgången till mer effektiv finansiering gynnar både långivaren och låntagaren; ja, även samhället. Allt fler aktörer använder teknik på kreativa sätt för att göra finansieringen snabbare och anpassad efter företagarnas förutsättningar.

“Dessa tjänster har redan börjat ta marknaden i en ny spännande riktning. De har ökat de finansieringsalternativ som företagare har till sitt förfogande, och även bidragit till att traditionella aktörer och banker börjat modernisera sitt utbud,” säger Jesper Engman.

Man ska givetvis aldrig att klumpa ihop en enorm bransch i svartvita kategorier. Det är helt sant att många företagare är nöjda med den service och prisnivå de får från sin bank eller factoringbolaget de varit kund hos i femton år, och det är en bra sak!

Med de här tipsen vill vi däremot peka på de villkor som ger den stora massan av svenska företagare bäst möjligheter att säkra stabil finansiering – på ett sätt som löser de flaskhalsar vi nämnt ovan. I tider när nyföretagandet har nått nya höjder i Sverige har det faktiskt aldrig varit viktigare att företag kan hitta en långsiktig finansieringspartner.

Nedan listar vi några saker som utmärker schyssta finansieringstjänster, enligt oss.

LÄS MER: Behöver du ett företagslån? Fråga dig först de här 5 sakerna

1. Schyssta, flexibla villkor

Saker förändras fort i mindre företag, och det får finansieringsbehoven att variera kraftigt från en månad till en annan. Med schyssta, flexibla villkor på plats kan ni känna er trygga i att ni inte hamnar i en jobbig sits.

Villkoren sätter ramarna inte bara för kostnader vid uppstart utan påverkar även möjligheterna att hantera finansieringen längs resan.

“Flexibla villkor är ofta lika med schyssta villkor. Finansiering innebär alltid en löpande kostnad, så genom att få maximal kontroll över avgifter och räntor ökar ni chanserna för att kapitaltillskottet bär frukt – och ger en positiv effekt på lönsamheten,” säger Jesper Engman.

Som ett exempel, ni kanske har ett tillfälligt behov av en checkkredit under en hög- eller lågsäsong. Då kan det smartaste alternativet vara en tjänst utan fasta avgifter eller bindningstid, så att ni slipper tyngas ned av onödiga kostnader under resten av året.

Tänk på:

- Flexibilitet: Kan ni återbetala ett lån när ni vill utan extra avgift? Kan ni pausa en checkkredit när det passar er?

- Enkelt att förstå: Är villkoren ni erbjuds lämpliga för just era behov, framför allt när det kommer till transparens och flexibilitet?

- Helhetsintryck: Känns bemötandet ni får via kundtjänst och tjänsten i sig vänlig?

2. Kreditbeslut baseras på aktuell information

De flesta finansbolag och banker har varken processerna eller informationen som krävs för att göra en rättvisande bedömning som tar de senaste utvecklingarna i hänsyn – vilket gör att företagets sanna potential inte kan uppfyllas.

Bristen på aktuell information och bokföringsdata gör det svårt att göra en rättvis kreditbedömning på mindre företag, eller helt nygrundade sådana.

“Det största problemet är att traditionella aktörer baserar sina kreditbeslut på historiska bokslut, som kan vara uppemot två år gamla. Det gör att majoriteten av företagare blir föremål för en kreditbedömning som inte reflekterar nuläget, och det här översätts till sämre chanser att säkra lån – och erhålla schyssta villkor,” säger Jesper Engman.

Realtidsdata öppnar spelplanen för en mer rättvis kreditbedömning, baserat på bokföringsdata här och nu. I och med att majoriteten av företag idag använder diverse affärsverktyg – från e-fakturering till bokföring – finns det allt bättre möjligheter att göra kreditbedömningar baserat på aktuell data. Och en växande skara aktörer gör just detta.

En finansieringslösning som baseras på färsk data kan dessutom erbjuda tjänster som automatisk bokföring eller ett rörligt låneutrymme.

Tänk på:

- Tjänsteutbud: Har partnern möjlighet att förstå ditt företag på djupet genom att samla in relevant data om ditt företag, här och nu?

- Transparens och trygghet: För många företag kan det kännas lite ovant att dela aktuell data med en extern part. Se till att er finansieringspartner är öppna kring hur de använder er data när ni integrerar ert fakturaprogram, bankkonto eller affärssystem – och att det gynnar ert företag i form av bättre villkor.

3. Personlig service

Allt fler finansieringsföretag skyltar med blixtsnabba ansökningstider och automatiserade processer. Men det betyder det inte att mänsklig kontakt blir överflödig i processen att ansöka om och hantera finansiering.

“Tvärtom,” säger Jesper Engman. “De flesta företagare föredrar att hantera sin finansiering genom att kombinera digital och personlig interaktion. Dessutom agerar en bra kundtjänst rådgivare för att hjälpa företagare hitta rätt lösning, på ett tryggt och skräddarsytt sätt.”

Tyvärr tillhör det undantagen att företag får den kundservice de förtjänar – även om stora pengar står på spel. Det är inte ovanligt att företagare måste ödsla timmar på telefonköer bara för att hamna hos en betjänt som inte har koll på företaget.

“Ställ högre krav än så på din bank eller finansieringspartner,” uppmanar Engman.

“Ni förtjänar snabb och professionell hjälp oavsett om det handlar om små eller stora frågor. En bra kundtjänst känner till ert företag väl och kan snappa upp ert ärende omgående vilket hjälper er att fokusera på den egna verksamheten.”

LÄS MER: Personlig service ger industriföretaget finansiering på egna villkor

Tänk på

- Vilket bemötande får ni från finansbolaget, hela vägen från ansökningsprocessen till löpande ärenden?

- Kolla in kundomdömen t.ex. via Trustpilot eller Google samt finansbolagets blogg: är existerande kunder nöjda med kundservicen?

- Arbetar kundtjänsten digitalt för att underlätta kontakt? Förutom telefon och mejl, kanske kan en chattfunktion på hemsidan hjälpa er att få snabb hjälp med ansökan.

4. Transparent prissättning

Självklart är priset en central faktor i beslutet att söka finansiering. Om kostnader och avgifter är dolda, oflexibla eller helt enkelt för höga kan det snabbt urholka företagets marginaler. Var därför extra noggrann när det kommer till hur kostnader presenteras.

“Det är superviktigt att ha koll på totalkostnaden för en kredit. En vanlig fälla är att enbart fokusera på räntan när man jämför olika finansieringsalternativ. Även om ett finansbolag utlovar en lägre ränta än konkurrenterna är det långt ifrån omöjligt att de i bakgrunden lägger till en drös fasta eller dolda avgifter,” säger Jesper Engman.

En schysst finansieringspartner kommer att presentera kostnader svart på vitt – utan att försöka vilseleda er på något sätt. Ni ska också kunna få ta del av en tydlig avbetalningsplan som är enkel att förstå, och passar era förutsättningar.

Tänk på:

- Totalkostnad: Vad är totalkostnaden för er finansiering? Ta reda på och räkna ihop alla kostnader i finansieringen utöver ränta (om det finns några).

- Är alla kostnader och avgifter tydligt redovisade?

- Framförhållning: Om finansieringen baseras t.ex. på ett rörligt låneutrymme som säkras med utestående fakturor: se till att ni har förstått villkoren ifall ni blir “undersäkrade”

- Har ni full insikt i upplägget för avbetalning, och hur det spelar in i er budgetering? Om ni tar ett företagslån, handlar det om ett annuitetslån eller avgiftslån?

5. En smidig, skräddarsydd kundupplevelse

På senare år har kundupplevelsen kring finansiering tagit stora språng framåt. Digitala ansökningsprocesser har eliminerat den byråkrati och de manuella arbetssätt som länge kännetecknat finansieringsbranschen – och hindrat företagare från att säkra kapitalet de behöver.

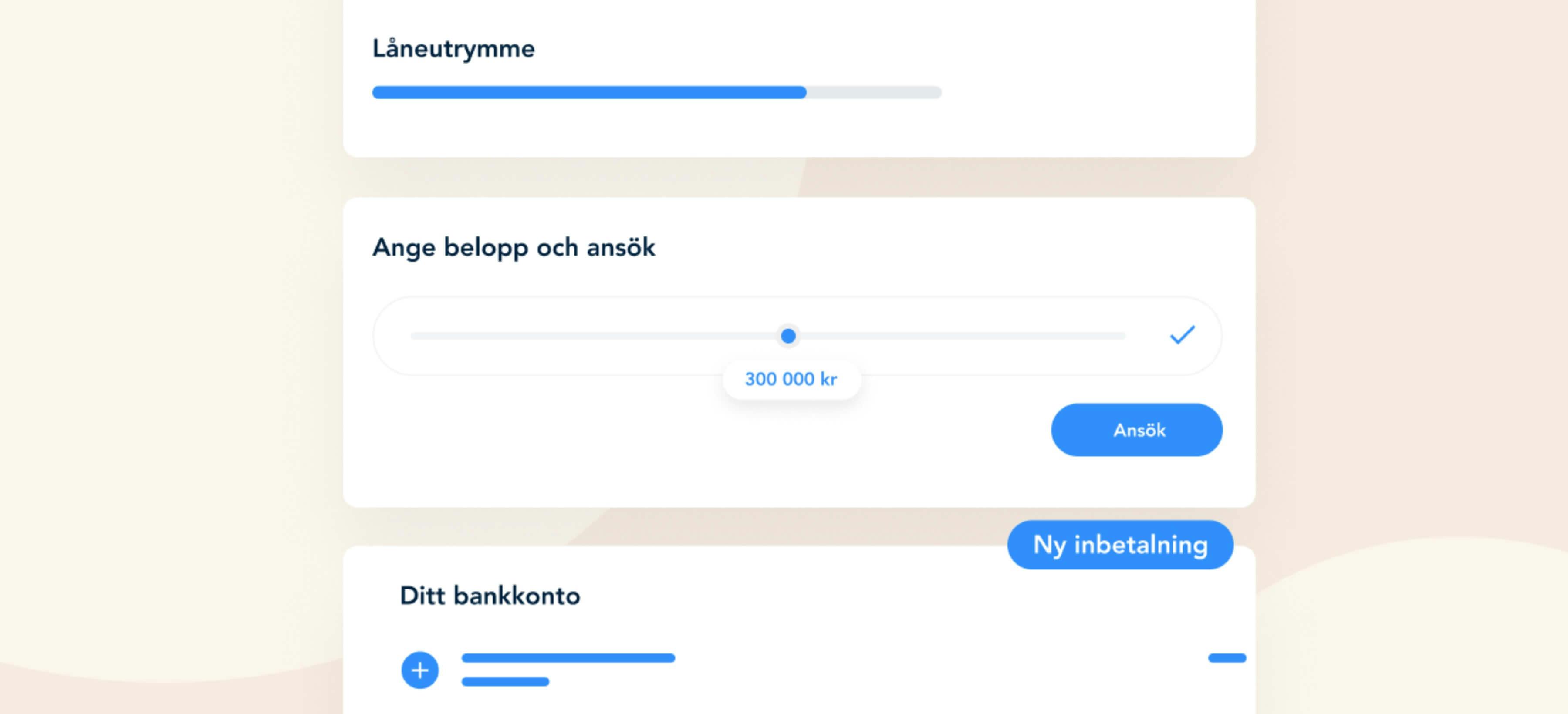

Moderna banker och finansbolag kan istället ge företag möjligheten att sköta allt från ansökan till ökning av ett existerande lån med några klick.

“Genom att identifiera er med hjälp av Mobilt Bank ID, som ett exempel, blir det möjligt att ansöka om finansiering inom minuter. Ofta finns en kundportal där en företagare kan få en översikt över sin finansiering och sköta betalningar,” säger Jesper Engman.

Digitala tjänster sparar låntagarens tid och ökar ofta dess kvalitet och transparens. Kombinerat med realtidsdata lägger de också grunden för en helt ny sorts skräddarsydda erbjudanden — till exempel ett rörligt låneutrymme som uppdateras automatiskt i takt med låntagarens försäljning.

Tänk på:

- Är ansökningsprocessen snabb, enkel och tydlig?

- Har ni tillgång till en hängiven kundportal där ni kan se över er finansiering?

- Kan ni smidigt ansöka om att öka/minska på existerande finansiering?

- Är finansieringstjänsten intuitiv och enkel att navigera?

6. Finansieringstjänster som passar era förutsättningar

Finansiering förknippas vanligen med lån eller en checkkredit. Men det finns andra finansieringslösningar som kan vara mer prisvärda i specifika lägen.

Ett exempel är fakturafinansiering, eller s.k. factoring, vilket går ut på att företaget säljer eller belånar sina utestående kundfakturor i utbyte mot kapital. Även om fakturafinansiering länge har förknippats med större företag, så kan det vara ett utmärkt sätt för mindre företag att säkra likviditeten till hyfsat låg risk — särskilt om hanteringen av fakturor sköts digitalt.

Företagare kan sälja fakturor mot en avgift för att komma runt långa betaltider, och belåna dem för att låna pengar med lägre ränta jämfört med ett företagslån.

Oavsett vilken finansieringsform som passar ert företag bäst, är det bra att kunna ha ett antal olika alternativ till förfogande. I början kan ett företagslån vara aktuellt, men i längden kanske ni behöver löpande finansiering i form av factoring eller checkkredit.

“Det kommer hela tiden nya innovativa finansieringslösningar på marknaden, så ha koll på finansieringspartnerns hela erbjudande. Om ni jobbar med en partner som erbjuder flera olika tjänster kan ni vara trygga i att de kan tillgodose behov för olika lägen,” säger Jesper Engman.

LÄS MER: 7 starka orsaker att sälja företagets fakturor

Tänk på:

- Erbjuder finansieringsaktören en tjänst som gör det enkelt att ansöka och löpande hantera sin finansiering?

- Finns det olika finansieringstjänster för olika behov; t.ex. fakturafinansiering.

Vad kan Capcito erbjuda?

Sedan starten 2015 har Capcito gett företagare möjligheten att låna smartare genom att kombinera teknik, personlig service och schyssta villkor. Vi har ett nära samarbete med våra delägare och partners som SEB och Schibsted för att erbjuda nästa generations företagsfinansiering.

För oss är visionen om schysst och tillgänglig finansiering en viktig lodstjärna. När vi utformar våra tjänster, gör vi det alltid med utgångspunkten att det ska passa in i företagarens vardag.

Som ett exempel, ger vår nylanserade tjänst Capcito Fakturabelåning företag fullständig kontroll över likviditeten — tjänsten kostar bara när den används. Capcito Flex kombinerar fakturabelåning och företagslån på ett innovativt sätt, och resultatet är en modernare checkkredit.

Kolla in vårt utbud här: